La Customer Lifetime Value (CLV) est un peu le phare dans la nuit du marketeur en passe de piloter ses budgets d’acquisition et de fidélisation. Cet indicateur montre le profit que génère un client, non pas à son arrivée dans l’entreprise, mais durant toute sa relation avec elle. Il dévoile les segments les plus rentables et la qualité de l’expérience offerte par l’entreprise.

Qu’est-ce que la Customer Lifetime Value ?

La Customer Lifetime Value (CLV) signifie littéralement « Valeur Vie Client ». Cet indicateur montre le profit moyen généré par un client, non pas sur une transaction, mais tout au long de sa relation avec l’entreprise, de sa première commande jusqu’au terme de la collaboration.

Avec une telle vision, long terme et chiffrée, vous ajustez vos budgets d’acquisition et de fidélisation avec clairvoyance et vous évaluez facilement leur retour sur investissement. De plus, en identifiant la durée moyenne de l’engagement client, la CLV révèle la qualité de votre expérience client.

Pourquoi s’intéresser à la Customer Lifetime Value ?

La CLV peut montrer le chiffre d’affaires généré par le client tout au long de son parcours, mais vous pouvez aussi raisonner en termes de rentabilité ou de profit.

La CLV met en perspective ce que vous apporte le client par rapport à tout ce que vous avez dépensé pour le gagner et le maintenir dans vos tuyaux. Elle complète à merveille deux autres indicateurs clés pour votre stratégie que sont :

- le Coût d’Acquisition Client (CAC), c’est-à-dire les sommes engagées pour intégrer un nouveau client au portefeuille

- le taux de rétention, c’est-à-dire le niveau de fidélisation de votre portefeuille

Comment calculer la Customer Lifetime Value (CLV) ?

Comme prérequis à vos calculs, vous choisissez une période qui servira de base pour toutes vos mesures. Selon le modèle économique, la période étalon peut être annuelle, par tranche de 6 mois…

1. Mesurer votre taux de rétention

Le taux de rétention est simple à calculer : il s’agit du prorata de clients qui passent commande d’une période à l’autre.

Le taux de rétention s’exprime en pourcentage : par exemple, sur 100 clients comptabilisés cette année, 80 ont renouvelé leur abonnement pour l’année suivante. Le taux de rétention est de 80 % -(ou 0,8).

Le taux de rétention est l’inverse du churn, ce dernier correspondant au taux de désinscription de vos utilisateurs à vos services.

2. Déterminer la « durée de vie » de vos clients

Pour calculer votre Customer Lifetime Value, il vous faudra ensuite identifier la durée moyenne de la collaboration qu’entretient l’entreprise avec son client (Durée de vie Client appelée aussi Cycle de vie), qui se calcule comme suit :

Durée de vie Client = 1 / (1-taux de rétention)

Avec un taux de rétention de 80 % sur une période annuelle, la Durée de vie Client est de :

1 / (1-0.8) = 1 / 0.2 = 5 ans

Cette formule est le premier pas pour calculer votre CLV. Comme elle est plutôt généraliste et si vous disposez d’un passif conséquent, n’hésitez pas à utiliser vos propres observations pour déduire une durée de vie moyenne plus proche de la réalité dans votre entreprise.

3. Identifier le panier moyen et la fréquence d’achat de vos clients

Les deux données restants à calculer correspondent aux comportements d’achat de vos clients, à savoir leur panier moyen et leur fréquence d’achat.

Panier moyen = chiffre d’affaires / nombre de commandes

Fréquence d’achat = nombre de commande / clients uniques

4. Calculer votre Customer Lifetime Value

Vous avez désormais toutes les informations nécessaires, c’est parti pour calculer votre CLV !

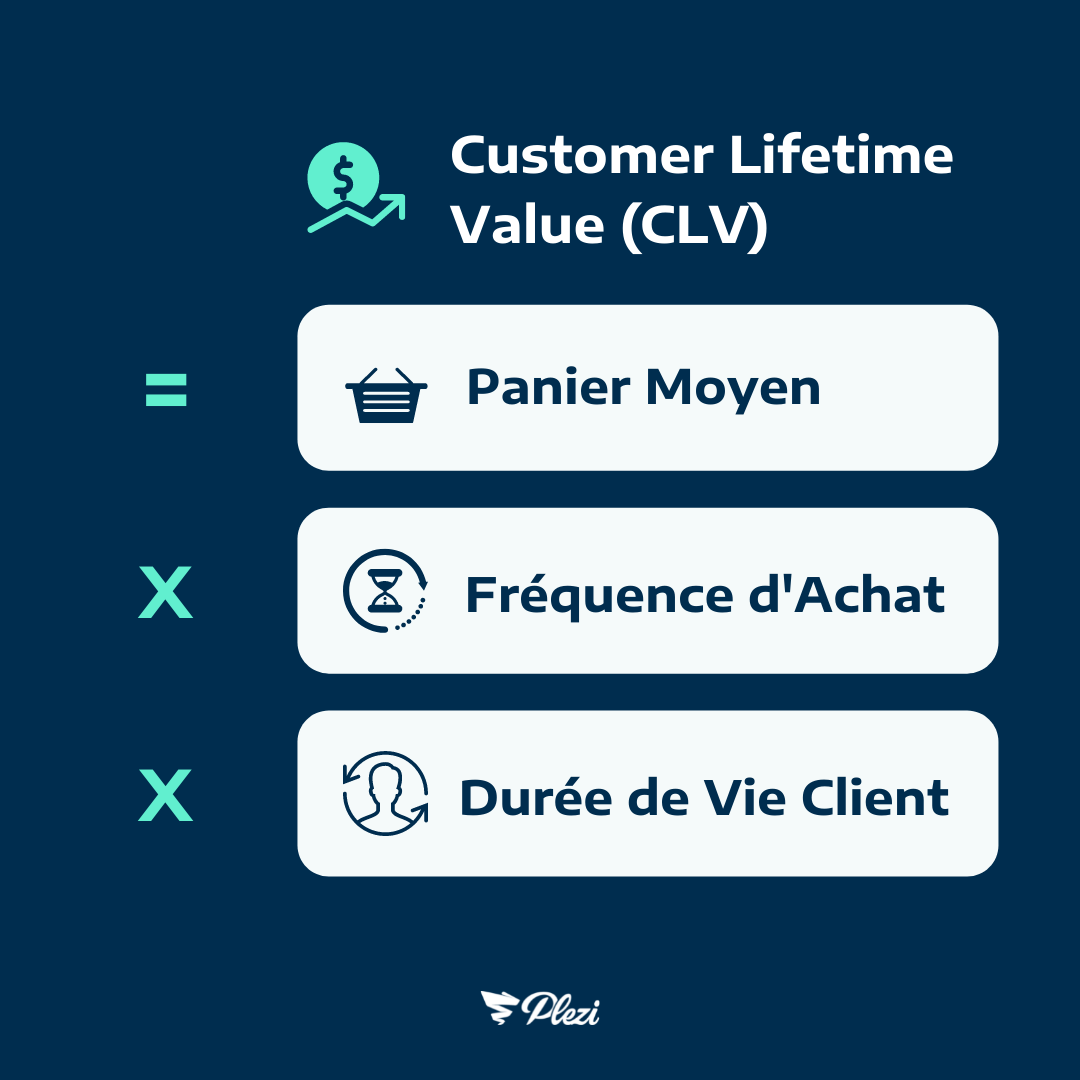

La formule la plus simple pour mesurer votre Customer Lifetime Value est la suivante :

CLV = (Panier moyen * Fréquence d’achat) * Durée de vie Client

Ici, votre CLV est mesurée en termes de chiffre d’affaires et non de profit. Elle ne tient pas compte des coûts d’acquisition et de fidélisation Client.

Un exemple de CLV pour une entreprise BtoB

Imaginons une entreprise BtoB proposant une palette de services sur Internet, principalement l’utilisation d’un outil de gestion en ligne. La période prise en référence est une année civile.

Le chiffre d’affaires sur la période est de 950 000 euros. L’entreprise a édité 1 900 factures (nombre de commandes) et elle compte 158 clients dans sa base de données. Son taux de rétention est de 80 %.

- Panier moyen pour un client = 950 000 /1 900 = 500 € par commande

- Fréquence d’achat d’un client = 1 900 / 158 = 12 commandes par an (abonnement mensuel)

- Durée de vie d’un client = 1 / (1-0.8) = 5 ans

Customer Lifetime Value = (500*12) * 5 = 30 000 €

D’après la CLV, un client génère en moyenne 30 000 € de chiffre d’affaires au cours de son cycle de vie dans l’entreprise.

Pour aller plus loin avec la CLV

Pour aller plus loin et vérifier, non pas le chiffre d’affaires, mais la rentabilité d’un client, votre CLV pourra inclure le coût marketing engagé pour son acquisition et sa fidélisation. Pour cela, il vous faudra calculer vos coûts d’acquisition client et de rétention client.

Coût d’Acquisition Client (CAC) = (Coût des campagnes marketing pour la prospection + Coût des ventes) / Nouveaux clients acquis avec ces activités

Coût de la Rétention Client = (Coût des campagnes de fidélisation + Coût de l’expérience client) / Clients uniques

Vous pouvez ainsi affiner le calcul de votre CLV pour qu’il reflète le vrai chiffre d’affaires généré par le client pendant son cycle de vie, en excluant ses coûts.

CLV = [ (Panier moyen * Fréquence d’achat)* Durée de vie ] – [ (Coût d’acquisition Client + Coût de la rétention Client) * Durée de vie ]

En reprenant l’exemple précédent :

L’entreprise BtoB de l’exemple précédent engage un budget d’acquisition de 25 000 € au cours de la période et un budget de 10 000 € pour améliorer l’expérience client (événementiel, offres promotionnelles, optimisation du site, service après-vente…). Elle a gagné 10 nouveaux clients. Son portefeuille en compte 158 au total.

Pour rappel (calculé auparavant) :

- Panier moyen = 500 €

- Fréquence d’achat = 12 commandes au cours de la période

- Durée de vie Client = 5 ans

Ensuite :

- Coût d’Acquisition Client (CAC) = 25 000 / 10 = 2 500 €

- Coût de la rétention Client = 10 000 / 158 = 63 €

CLV = [ (500 * 12) * 5 ] – [(2 500 + 63) * 5 ] = 30 000 – 12 815 = 17 185 €

Dans cet exemple, un client génère en moyenne 30 000 € de chiffre d’affaires au cours de son cycle de vie, mais son bénéfice réel est de 17 185 € pour l’entreprise (prise en compte des coûts marketing et vente).

Comment interpréter les résultats de la CLV ?

La CLV est un excellent appui pour vous aider à définir les budgets de vos campagnes marketing. Si votre Coût d’Acquisition Client est plus élevé que votre Customer Lifetime Value, par exemple, on peut dire que vous avez un problème de rentabilité !

De même, en calculant plusieurs CLV correspondant à plusieurs segments de clientèle, vous verrez en un clin d’œil le segment qui consomme le plus, le segment le plus rentable, celui qui vous fait perdre de l’argent ou qui rapporte peu… Vous affinez vos budgets selon vos objectifs, vous reconsidérez vos segments prioritaires.

Comment améliorer sa CLV ?

Améliorer sa CLV consiste à booster le ratio vers le haut. Pour ce faire, plusieurs leviers d’action sont à votre disposition.

Pousser à l’achat sans modifier les budgets marketing

En agissant sur le panier moyen ou sur la fréquence d’achat, vous pouvez affecter les ventes sans forcément investir lourdement dans le marketing. Cela peut passer par la vente de services complémentaires, par exemple, ou une stratégie de cross-selling, pour toucher d’autres départements des entreprises avec lesquelles vous travaillez déjà, pour faire grossir leur panier moyen.

Automatiser certaines actions

Vous pouvez aussi diminuer vos budgets marketing tout en maintenant le panier moyen, la fréquence d’achat et le cycle de vie. Pour cela, il vous faudra automatiser l’acquisition des segments les moins rentables, par exemple, en passant par une solution de marketing automation. Le marketing automation vous permet aussi de personnaliser à grande échelle certaines interactions avec vos clients, pour leur offrir une expérience unique et sur-mesure.

Redéfinir votre segmentation

Opérez un reciblage marketing pour fidéliser les segments prioritaires une fois que vous avez identifié les typologies de clients (secteur, maturité, etc.) qui offre la CLV la plus intéressante.

Augmenter la satisfaction client pour prolonger la durée de vie

En améliorant en continue l’expérience client, vous vous assurez que vos clients restent plus longtemps et représentent donc une valeur plus importante. Cela peut passer par de nombreuses actions, comme la création d’un programme fidélité, le suivi du score NPS, etc.

Quelles que soient vos décisions découlant du calcul de la CLV, n’oubliez pas que ce ratio offre une vision long terme et purement chiffrée de votre stratégie, liée à votre business model plus que votre marketing digital opérationnel.

La Valeur Vie de vos clients ne sera donc pas améliorée d’un coup de baguette magique alors même que vous menez des actions marketing bénéfiques pour votre image de marque, comme l’organisation d’un événement, le traitement personnalisé de vos clients et prospects, l’amélioration de l’expérience sur votre site Internet ou encore la production de contenus à forte valeur ajoutée.

La CLV dans vos tableaux de bord… À petite dose !

En conclusion, la CLV donne une direction globale. Elle sert autant les grandes entreprises que les TPE PME, les e-commerçants ou encore les startups. Elle est un appui aux décideurs de la stratégie marketing, de la stratégie commerciale et de la gestion de la relation client.

Toutefois, elle ne remplace pas la connaissance client en tant que telle : ses préférences, ses attentes. Elle ne doit pas non plus éloigner de l’objectif de fond, à savoir gagner et satisfaire sa communauté au long court, asseoir sa notoriété sur son marché, agir selon les valeurs et la vision de l’organisation.

Pour conclure : La CLV résumée en questions

La formule la plus simple pour mesurer votre Customer Lifetime Value est :

CLV = (Panier moyen * Fréquence d’achat) * Durée de vie Client

La CLV est calculée au niveau du client individuel. La LTV (Lifetime Value) représente les dépenses des clients pendant toute leur durée de vie, de manière globale.

La customer lifetime value des clients est un indicateur clé de performance crucial lorsqu’il s’agit de mesurer la santé de votre entreprise. Il mesure la valeur moyenne générée par un client tout au long de sa relation avec votre entreprise.

Imaginons une entreprise qui a dépensé 25 000 € en acquisition de clients au cours de l’année et 10 000 € pour améliorer l’expérience des clients existants. Elle a acquis 10 nouveaux clients et en compte 158 au total. Un client génère en moyenne 30 000 € de chiffre d’affaires au cours de sa vie de client. Alors, en tenant compte des coûts de marketing et de vente, on constate que leur valeur réelle pour l’entreprise est de 17 185 €.

Pour augmenter votre CLV, encouragez les achats supplémentaires sans augmenter votre budget marketing. L’automatisation du marketing et la redéfinition de vos segments de clientèle sont également utiles pour maximiser votre CLV.